Panorama des IAA françaises : De fortes disparités entre les différentes branches

Tous les deux ans, le ministère de l’Agriculture et de l’Alimentation produit un état des lieux de l’industrie agroalimentaire française. Ce panorama fait le point sur la situation des entreprises françaises actives dans les domaines des industries alimentaires et de la fabrication de boissons et met en avant les enjeux des industries agroalimentaires. Le dynamisme économique du secteur agroalimentaire …

Sommaire

Tous les deux ans, le ministère de l’Agriculture et de l’Alimentation produit un état des lieux de l’industrie agroalimentaire française. Ce panorama fait le point sur la situation des entreprises françaises actives dans les domaines des industries alimentaires et de la fabrication de boissons et met en avant les enjeux des industries agroalimentaires.

Le dynamisme économique du secteur agroalimentaire

L’industrie agroalimentaire est un secteur d’activité majeur pour la France. Au niveau européen, elle se situe au deuxième rang derrière l’Allemagne (classement INSEE, selon le chiffre d’affaires en 2015). Le secteur agroalimentaire est constitué en grande majorité d’entreprises de moins de 10 salariés (76%), mais ce sont les grandes entreprises de plus de 250 salariés ETP, soit 2% des entreprises, qui réalisent 58% du chiffre d’affaires sectoriel. Ce chiffre d’affaires sectoriel a augmenté de 0,8% en 2016 pour atteindre 172 milliards d’euros.

Cependant, cette augmentation ne reflète pas exactement la dynamique globale du secteur, il existe en effet de fortes disparités entres les différentes branches. Certaines filières comme celle de la boisson observent une augmentation du chiffre d’affaires, mais c’est l’augmentation des prix qui permet de compenser le recul des volumes produits que la filière connaît.

«La légère augmentation du chiffre d’affaires sectoriel est surtout due au développement de l’activité à l’international, où la viande de porc et la filière du vin et des spiritueux sont les filières les plus actives » explique le rapport.

Pour la filière Fruit et Légumes, l’augmentation du chiffre d’affaires en 2016 peut s’expliquer par de bonnes conditions météorologiques favorables à la consommation. De manière générale, l’évolution du chiffre d’affaires total est dopée par les opérations de croissance externe réalisées par des grands groupes comme JDE France pour la filière café.

Par ailleurs, le secteur voit une tendance au vieillissement de l’outil qui s’accentue. Cette tendance, qui peut influencer l’efficacité industrielle, est notamment visible sur certains métiers : l’abattage, les légumes transformés, la meunerie.

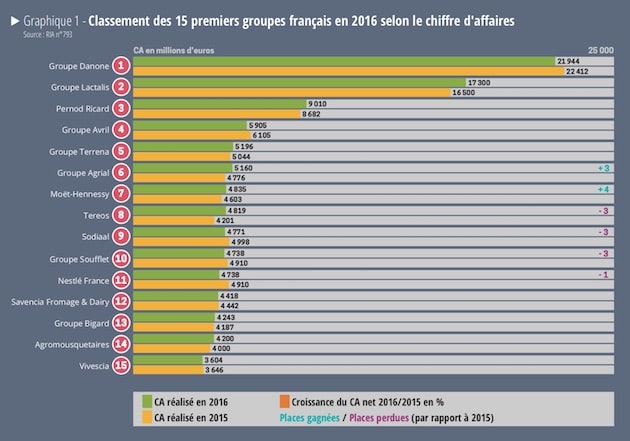

La hiérarchie des leaders de l’agroalimentaire est bousculée

Les leaders français de l’agroalimentaire observent, tout comme l’ensemble du secteur, une légère augmentation de leur chiffre d’affaires de 0,9 % sur l’année 2016. Malgré cette faible hausse, les leaders envoient des signaux encourageants. Au niveau international, les champions français s’adaptent bien à la dynamique globale. En effet, durant l’année 2016, 60% de leurs ventes sont réalisées à l’étranger (94% pour Moët-Hennessy), alors que pour l’ensemble du secteur agroalimentaire, le marché mondial ne représente que 21% du chiffre d’affaires sectoriel. Il ne faut cependant pas oublier que 42 % du chiffre d’affaires sectoriel est réalisé par des entreprises de moins de 250 salariés ETP.

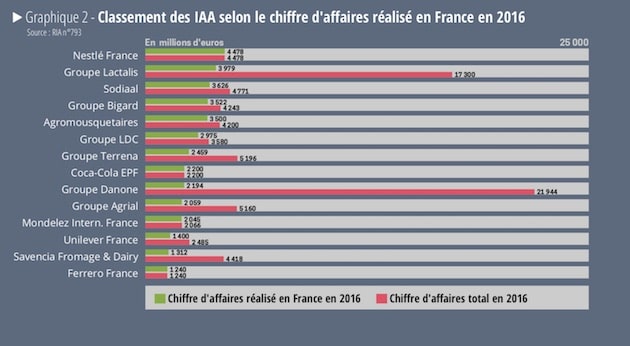

En se basant seulement sur les ventes réalisées en métropole, la hiérarchie des leaders de l’agroalimentaire est bousculée. Nestlé France reste l’industriel avec le plus de ventes en France, à l’inverse de Danone, 1er groupe agroalimentaire en France, qui se situe à la 9ème place. Cette différence suivant les critères de classification illustre bien le fait que le groupe Danone est essentiellement tourné à l’international où il réalise 90 % de son chiffre d’affaires.

Les filières de firmes étrangères sont en nombre dans ce classement, elles représentent plus du tiers des quatorze premiers groupes. Au contraire, les groupes entièrement basés sur des capitaux familiaux ne sont que trois dont deux français. On dénombre aussi trois coopératives agricoles. Enfin, on peut noter que ce classement profite à la branche industrielle d’Intermarché qui grimpe à la 5ème place, alors qu’il se situe à la 14ème place dans le classement général.

Le numérique n’est pas qu’une option mais une nécessité pour les grands groupes

Les leaders mondiaux de l’agroalimentaire ont souffert du référendum favorable au Brexit, non pas qu’un marché de 60 millions de consommateurs puisse directement impacter le marché mondial, mais que cette annonce a déclenché un désordre économique et politique global.

En effet, le divorce entre la Grande-Bretagne et l’Union européenne s’est effectué à une période où la croissance du secteur a chuté au point le plus faible depuis la récession de 2008. Le Brexit a créé un environnement où les cours de change sont plus incertains. Dans ces conditions, il est difficile pour les firmes intégrées au marché mondial de prévoir les différents coûts de productions et les recettes à l’export.

De plus, la volatilité importante des monnaies s’accompagne d’une instabilité politique relative : certains pays européens peuvent être tentés de suivre la Grande-Bretagne. Cet attrait pour l’isolement économique peut aussi être perçue dans la politique commerciale des États-Unis qui menace les zones de libre échange avec des politiques protectionnistes.

Les difficultés que connaissent les leaders mondiaux ne sont pas seulement liées aux événements européens. Plusieurs géants de l’agroalimentaire qui ont basé leur croissance sur le développement des marchés émergents, ont été impactés par le ralentissement important de ces marchés. Dans un premier temps, les industriels ont su exploiter les évolutions des marchés émergents, dans lesquels le consommateur s’est tourné progressivement vers les marques haut de gamme au détriment des marques locales.

Cependant, cette tendance très favorable aux firmes a été ralentie par la défaillance des économies chinoise, russe, brésilienne et des pays de l’Asie du sud-est. Ensuite, les grands industriels connaissent de plus grandes difficultés d’adaptation que les producteurs locaux quand il s’agit d’attirer les consommateurs des marchés émergents. Le développement du marché de la bière artisanale reflète bien l’avantage que possèdent les entreprises locales en terme d’adaptation.

Pour faire face à ces obstacles, les leaders se sont dirigés vers différentes solutions. Un bon nombre de groupes ont mené des opérations de croissance externe. Pour ces industriels, le renforcement des positions existantes dans les marchés visés reste le moteur majeur de ces opérations de fusions/acquisitions (plus 94% en valeur). Puis, le changement progressif de la filière vers le numérique semble être pour les grandes firmes une stratégie prometteuse, au point que des poids lourds comme Pernod-Ricard ont investi massivement pour accroître leurs compétences dans le digital. Finalement, le changement vers le numérique n’est pas qu’une option mais une nécessité pour les grands groupes au risque sinon d’être dépassé par les autres acteurs de la filière.

Les IAA innovent davantage que les autres industries manufacturières

Les entreprises agroalimentaires sont innovantes, que ce soit en termes de produits, de procédés, de technologies, d’emballage, de marketing, etc. Elles peuvent être accompagnées par les pôles de compétitivité et par les instituts techniques agro-industriels. L’adoption de l’innovation a par ailleurs été identifiée comme étant le principal défi de l’agriculture et de l’agroalimentaire français dans le cadre des États généraux de l’alimentation (EGA).

L’innovation est une nécessité pour assurer la compétitivité et le développement des industries agroalimentaires (IAA). Les IAA innovent davantage que les autres secteurs (69% contre 60% pour les autres industries manufacturières et 48% pour l’ensemble des secteurs). Le taux d’innovation des IAA a progressé, passant de 61% sur la période 2010-2012 à 69 % sur la période 2012- 2014, porté par les innovations technologiques. Les secteurs les plus innovants sont ceux des boissons, de la transformation et conservation de poissons, ou encore la fabrication d’autres produits alimentaires. Au cours des dernières années, avec l’appui des pouvoirs publics, notamment dans le cadre du comité stratégique de filière et de la solution industrielle « Alimentation intelligente », la filière alimentaire s’est fortement mobilisée en faveur de l’innovation. Elle a engagé de nombreuses actions pour promouvoir la créativité sous toutes ses formes et faire émerger des projets innovants. On rencontre tous les types d’innovation au sein des entreprises agroalimentaires : création de nouveaux produits, de nouvelles formulations, mise en œuvre de nouveaux procédés de fabrication, de nouveaux modes de distribution ou de livraison. La proportion d’entreprises agroalimentaires déclarant avoir innové d’un point de vue technologique a crû, passant de 46% sur la période 2010-2012 à 51% sur la période 2012-2014.

Ces innovations constituent un enjeu particulièrement important pour les IAA, car directement liées à la production. L’innovation non technologique, organisationnelle et marketing (52% des IAA), représente la forme d’innovation la plus répandue dans les IAA, qui se distinguent ainsi des autres entreprises industrielles : l’innovation en marketing représente 37% des innovations contre 24% dans le reste de l’industrie manufacturière, et l’innovation organisationnelle 39% contre 35%.

En termes d’intensité, le taux d’innovation (rapport des dépenses d’innovation sur le chiffre d’affaires) est de 1,3% en 2014 contre 3,4% dans l’industrie manufacturière. Même si les IAA innovent davantage que les autres industries manufacturières, la dépense d’innovations et de la R&D reste moins important que dans l’industrie manufacturière.

Certains secteurs d’activités agroalimentaires se démarquent par leur intensité d’innovation tels que le secteur de la transformation et la conservation des poissons et crustacés (5,7%), le secteur de la fabrication de boulangerie-pâtisserie et de pâtes alimentaires (3,1%), le secteur de la fabrication d’autres produits alimentaires (1,8%) et le secteur du travail du grain et de la fabrication de produits amylacés (1,7 %).

Faire émerger des projets collaboratifs européens

Parmi les 66 pôles de compétitivité existants, 11 sont suivis directement par le ministère de l’Agriculture et de l’Alimentation. Depuis 2016, le Fonds unique inter-ministériel (FUI), appel à projets dédié aux projets labellisés par les pôles de compétitivité, a soutenu 29 projets collaboratifs innovants labellisés par ces pôles et relevant des secteurs suivis par le ministère de l’Agriculture et de l’Alimentation, dans des domaines aussi variés que la robotique, l’alimentation fonctionnelle, les nouveaux types d’emballage, la traçabilité, le biocontrôle…

Le budget total des projets atteint plus de 80 M€ (soit environ 2,7 M€ / projet) dont 35 M€ d’aides publiques (soit environ 1,2 M€ / projet), dont 52 % par l’État et 48 % par d’autres financeurs (collectivités territoriales, fonds européens, etc.).

A l’été 2018, l’État a lancé un nouvel appel à candidatures pour labelliser des pôles de compétitivité sur la période 2019-2022, dite phase IV. Cette nouvelle phase de politique des pôles met particulièrement l’accent sur l’ambition européenne, en confiant aux pôles l’objectif de faire émerger davantage de projets collaboratifs européens.

LES RELATIONS COMMERCIALES AU SEIN DE LA FILIÈRE

Les relations commerciales en France s’inscrivent cette année dans le contexte des États généraux de l’alimentation lancés à l’été 2017. Le paysage de la grande distribution connaît aujourd’hui à la fois des mouvements de concentration interne et des pressions extérieures qui poussent le secteur à se transformer.

En 2017, l’alimentaire a pesé 78,9% du chiffre d’affaires dans les hypermarchés, et 91,3% dans les supermarchés. 2017 a été marqué par un redressement de la consommation en grande distribution, et une croissance tirée par le secteur alimentaire et consommation courante.

En 2017 la croissance du chiffre d’affaires alimentaire a retrouvé son niveau de 2014, à 1,5%, après deux années en léger creux (+ 1%). Toutefois l’évolution des ventes est davantage imputable à l’effet prix qu’à une croissance des volumes (progression de 0,5% du nombre de produits vendus) en particulier grâce à la montée en gamme de la consommation.

A l’exception des produits surgelés salés, dont le chiffre d’affaires est stable, et de l’ultra frais, qui a un chiffre d’affaires en baisse, tous les rayons alimentaires en libre service ont connu une progression de leur chiffre d’affaires en 2017.

Le rayon produits frais hors produits laitiers est celui qui a connu la plus forte progression en valeur (+ 3,7%), suivi du rayon boissons, alcoolisées ou non (+ 2,5%), des rayons crèmerie et épicerie (+ 1,5% pour les deux). En 2016, les grandes surfaces d’alimentation générale ont réalisé 64,4 % des parts de marché du commerce de détail. Derrière, l’alimentation spécialisée (boulangeries-pâtisseries, boucheries-charcuteries, autres magasins) a réalisé 19,6% de parts de marché.

Un environnement de la grande distribution en pleine transformation

Si les consommateurs restent attachés aux grandes enseignes pour leurs achats alimentaires, on constate le développement de magasins spécialisés (points de vente bio, frais, surgelés, etc.) qui participent à la croissance des marchés alimentaires. Les consommateurs y font leurs courses de plus en plus souvent, multipliant ainsi le nombre de circuits fréquentés.

Face à cette mutation, les enseignes traditionnelles testent de nouveaux types de magasins et de nouveaux modes de livraison. Le drive, système où le client commande en ligne et se déplace pour récupérer sa marchandise, est ainsi en forte augmentation ces dernières années.

Les drives peuvent être des entrepôts isolés, dit déportés, ou un service rattaché à une grande surface. La France comptait 2 903 drives en 2015, et le nombre a été porté à 4 343 en 201718. Parmi les enseignes, E.Leclerc Drive réalise la meilleure performance avec un taux de 11,5% de pénétration du marché.

Le renforcement des alliances à l’achat

Le marché de la grande distribution en France se caractérise par une forte concentration. Les accords de coopération à l’achat permettent aux enseignes de gagner des parts de marché. Le mouvement a pris de l’ampleur à partir de septembre 2014, lorsque Système U s’est allié avec le groupe Auchan à travers la centrale Eurachan. Suite à cette alliance, la tendance s’est poursuivie avec l’annonce le 8 octobre 2014 d’une alliance entre Casino et Intermarché, et le 22 décembre 2014 d’une alliance entre Cora et Carrefour.

La multiplication de ces accords a significativement renforcé le degré de concentra- tion et a abouti à la constitution d’une puissance d’achat significative des opérateurs concernés, lesquels disposaient déjà d’un poids significatif au stade de la distribution de détail. Les quatre grands acteurs (ITM/ groupe Casino, Carrefour/Cora, Auchan/ Système U et E.Leclerc) ayant conclu ces accords représentaient ensemble plus de 90% du marché.

Plus récemment, en avril 2018, Auchan et Casino ont annoncé avoir entamé des négociations exclusives pour mettre sur pied un « partenariat stratégique mondial » pour leurs achats. Cette nouvelle alliance pourrait permettre à ces deux acteurs de devenir le deuxième acheteur mondial derrière Walmart. En matière de parts de marché alimentaire, le partenariat Auchan/Casino représenterait alors un total de 32,6 % de parts de marché en France.

Les MDD évoluent

Créées au début des années 1980, les marques de distributeur (MDD) ont depuis connu une forte évolution. La part de marché en valeur des MDD représentait 27,1% du chiffre d’affaires des enseignes en 2000, et a atteint 37,3% en 2009. Mais le développement est aujourd’hui enrayé et depuis quelques années les MDD ne cessent de perdre des parts de marché face aux marques nationales et aux marques de PME. Le marché des MDD a stagné avant de diminuer pour atteindre en 2017 32,5% du chiffre d’affaires.

Ces évolutions générales masquent des évolutions différentes par segment. Tandis que les chiffres d’affaires des MDD standard et premiers prix ont diminué voire stagné en 2017, les MDD bio ont vu leur chiffre d’affaires progresser de + 16,7%.

Le dynamisme des marchés de plein air et des ventes directes

On estime aujourd’hui à 10 683 le nombre de marchés alimentaires en France, dont 8 101 marchés alimentaires de plein vent réguliers (hors halles et ayant lieu au moins tous les 15 jours) soit 1,6 marché par commune. Les marchés alimentaires ont lieu en moyenne 1,1 fois par semaine.

38 536 entreprises vendent des produits alimentaires sur les marchés de plein vent en France, et parmi elles, 22 658 entreprises sont sur le périmètre du commerce de détail des fruits et légumes, épicerie et produits laitiers. Les activités les plus représentées sur les marchés alimentaires de plein vent sont la vente de fruits et légumes (35%), la vente de produits à base de viande (18%), la vente de produits laitiers (13%), la vente de poissons et coquillages (11%), et l’activité de traiteurs (6%). Cette activité est fortement marquée par la saisonnalité des produits vendus. 12% des commerçants disposent également d’un point de vente sédentaire.

Pour ces commerçants, qui déclarent des revenus plus élevés que la moyenne, l’activité sur les marchés représente la moitié de leur chiffre d’affaires, à part égale avec les ventes en magasin. Ils ont également su mieux résister au cours des dernières années : 34% ont vu leur activité progresser, contre 13% pour les commerçants uniquement itinérants.

Estimés à 8% du marché des produits alimentaires, les circuits courts prennent des formes diverses. Ils répondent à la volonté des producteurs de réduire les intermédiaires afin d’augmenter leur marge, mais aussi de créer du lien avec le consommateur, à la recherche de transparence et de relation directe avec la personne responsable de la qualité de ce qu’il consomme.

La différenciation des produits agroalimentaires

En 2016, le chiffre d’affaires à la première mise en marché des produits sous SIQO (Signe Officiel Qualité Origine) hors bio est estimé à environ 25,8 Md€ hors taxes, dont environ de 21 milliards pour les vins et eaux-de-vie sous SIQO, soit une augmentation d’un peu plus de 3 milliards par rapport à 2016. En 2016, la part des produits sous SIQO (hors bio) varie de quelques pourcents pour certaines filières à plus de 90% pour la filière viticole.

Toutefois, même dans les secteurs pour lesquels les produits sous SIQO sont relativement peu représentés, les volumes et surtout les chiffres d’affaires sont conséquents. Ainsi, par exemple, dans le secteur des produits laitiers, les volumes sous SIQO, très majoritairement les fromages sous AOP, s’élevaient à près de 257 376 tonnes, pour un chiffre d’affaires de 2,07 milliards d’euros.

Ces filières comptent plus de 54 044 opérateurs et repré- sentent plus de 134 000 emplois ETP. Cependant, il y a une importante variation entre les cultures : 10 % du vignoble (en surface) contre seulement 3,4 % pour les grandes cultures. L’année 2017 conserve un rythme important de conversion (près de 4 500 engagements) avec une dynamique plus forte en viticulture et en maraîchage.

L’agriculture bio représente en 2017 un marché estimé à plus de 8,37 Md€ (consommation à domicile et restauration hors domicile ), soit près de 4,4 % du marché alimentaire. Il est à nouveau en hausse de près de 17 % par rapport à 2016. Les ventes sont réalisées pour 44 % dans les grandes et moyennes surfaces alimentaires, pour 34 % dans les magasins spécialisés, pour 12 % en vente directe, le reste s’effectue chez les artisans commerçants, en restauration collective et commerciale.

Les importations suite à un développement de la demande ont légèrement progressé en 2017 pour atteindre 31 % de la valeur au stade de gros. Elles concernent pour 60 % des produits exotiques non produits en France, pour un cinquième de produits encore peu disponibles en France mais avec des perspectives de développement.

Les exportations de produits biologiques ont progressé de 12 % en 2017 par rapport à 2016, pour atteindre 707 M€. Il s’agit essentiellement de vins bio (pour 60 %).

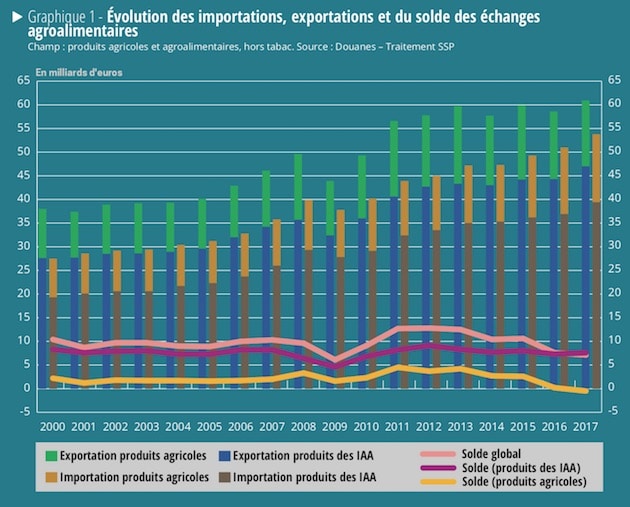

L’agroalimentaire reste le 3ème secteur contributeur au solde commercial français

Malgré une année 2017 qui voit la France être déficitaire en produits agricoles pour la première fois depuis 30 ans, le secteur agricole et agroalimentaire reste le 3ème secteur contributeur au solde commercial français avec 5,7 Md€, loin derrière la construction aéronautique (solde positif de 18 Md€) et l’industrie chimique, parfumerie, cosmétique (solde de 13 Md€). Cette année 2017 a ainsi été marquée par : le déficit global en produits agricoles, qui s’explique par une érosion structurelle depuis 2010 accentuée par la baisse conjoncturelle de l’excédent commercial en céréales (-35 % entre 2015 et 2017, à 4,4 Md€) en raison de la mauvaise récolte nationale de 2016 ;

la forte dépendance du solde global au secteur des vins et spiritueux : 2017 s’inscrit dans la continuité d’une tendance forte (le solde commercial de ce secteur s’est apprécié de 40% en 10 ans) ;

l’augmentation structurelle des importations qui est plus rapide que celle des exportations (+ 27% depuis 2010 pour les importations contre + 19% dans le même temps pour les exportations.

Alors que l’Union européenne représente 70% des importations françaises (et ce de manière stable depuis 2010), sa part comme débouché des exportations baisse au profit des pays tiers, passant de 70 % en 2010 à 63% en 2017. Dans ce contexte, les échanges de produits transformés sont de plus en plus déficitaires avec l’UE alors qu’ils sont excédentaires en produits bruts.

A l’inverse, les échanges de produits transformés sont de plus en plus excédentaires avec les pays tiers alors qu’ils sont de plus en plus déficitaires en produits bruts.

Ainsi, la France importe structurellement des produits agricoles depuis les pays tiers (solde de – 3,5 Md€ en 2017), principalement des oléagineux, des fruits et des légumes et exporte vers ces pays des produits des IAA (+ 8,8 Md€, principale- ment des vins et spiritueux). La situation est inverse en Union européenne, vis-à-vis de laquelle la France exporte structurelle- ment des produits bruts (+ 3 Md€ en 2017) mais a une balance commerciale négative pour les produits transformés (- 2,6 Md€).

L’évolution des exportations françaises confirme une tendance constatée depuis 2000 à savoir, la baisse de l’excédent commercial avec les pays de l’UE (seulement 374 M€ en 2017 contre 8,3 Md€ en 2000), due avant tout à un fort ralentissement des exportations alors même que les importations continuent d’augmenter. Avec les pays tiers le solde commercial est maintenu par la vitalité de nos exportations (principalement en boissons alcoolisées), en particulier vers la Chine et les États-Unis.

Le déficit avec l’Espagne met en exergue des importations croissantes de fruits et légumes (36% des importations françaises) et un déficit concernant les viandes. Le déficit avec les Pays-Bas reflète plus la situation concernant les filières viandes (déficit commercial de 700 M€), produits laitiers (déficit de 580 M€) et en préparations à base de légumes (déficit de 670 M€). Premier fournisseur de la France parmi les pays tiers, le Brésil est ainsi le premier fournisseur d’oléagineux bruts et transformés.

L’analyse des excédents commerciaux de la France montre la montée en puissance des pays consommateurs de vins et spiritueux français. Ainsi, États-Unis, Royaume-Uni et Chine sont, dans cet ordre, les principaux clients en matières de boissons (secteur qui représente respectivement 98, 75 et 35% des excédents commerciaux avec ces pays).

Ce dynamisme polarisé sur un secteur a ainsi permis aux États-Unis de détrôner le Royaume-Uni (vers lequel la France exporte également 610 M€ de produits laitiers, meilleur excédent commercial pour ce secteur, et des préparations alimentaires à base de céréales, premier client de la France) au classement des pays avec lesquels notre excédent commercial est le plus élevé. La situation se dégrade néanmoins avec l’Italie (4ème excédent commercial et 5ème client) et, dans une moindre mesure, avec l’Allemagne (6ème excédent commercial, mais 2ème client juste derrière la Belgique).

La situation italienne reflète également le rééquilibrage du solde français en matière de produits laitiers (pourtant secteur historiquement excédentaire), de viande et l’aggravation du solde hexagonal concernant les fruits. La baisse du solde commercial avec l’Allemagne s’explique par la baisse des exportations de boissons (-7% en valeur par rapport à 2013, alors que ce pays est notre 4ème client), de produits laitiers (-5% en valeur par rapport à 2013 alors que l’Allemagne est notre premier client, et de préparations à base de cacao (-7%). La Belgique est devenue en 2017 le premier client de la France (de peu devant l’Allemagne).

Cette performance de la France intervient dans un contexte de triplement des échanges agricoles et agroalimentaires (tabac inclus) depuis 2000, passant de 457 Md€ à 1 350 Md€ en 2017. Les exportations françaises (+63%) ont progressé moins vite que celles des pays concurrents, au premier rang desquels figurent les États-Unis (+127% dans le même temps, sur tous les produits, en particulier pour les oléagineux, dont les exportations ont été stimulées par la demande chinoise), les Pays-Bas (+122%, avec en particulier un quadruplement des exportations de fruits et un doublement des exportations de produits laitiers, de viandes et de légumes), l’Allemagne (+176% depuis 2000, avec en particulier + 100% sur les produits laitiers, +250% sur les viandes, + 300% pour les produits à base de cacao et les produits à base de céréales notamment), le Brésil (quintuplement des exportations, avec l’explosion des exportations d’oléagineux (multiplié par 10) et de viandes (multi- plié par 6), la Chine (multiplié par 4 depuis 2000, avec poissons et crustacés, légumes, préparations de viandes).

Une polarisation des excédents commerciaux autour de certaines filières

Le principal secteur exportateur français reste en premier lieu les boissons (doublement depuis 2000 à 15,8 Md€ en 2017). Puis viennent les produits laitiers (6,3 Md€, en hausse de 60%, à relier avec une forte augmentation des prix en 2017), les céréales (4,9 Md€ en 2017, soit une hausse de seulement 20% par rapport à 2000, à pondérer cependant par la crise de production de l’été 2016 qui a affecté les exportations 2016 et 2017 : ces exportations s’élevaient à 7,4 Md€ en moyenne sur la période 2013 – 2015), les préparation à base de céréales (multiplié par 3 depuis 2000 : 4,2 Md€), et les produits carnés, dont les exportations ont baissé de 2% depuis 2000.

Les résultats du commerce extérieur français mettent ainsi en valeur avant tout l’excellente performance des exportations de vins et spiritueux (en hausse de 1 Md€ en 2017, atteignant 15,8 Md€), en particulier sur les pays tiers (États-Unis et Chine), dont le secteur (composés pour les deux tiers d’exportations de vins et de Champagne et d’un tiers de spiritueux) représente désormais le quart de la valeur des exportations agricoles et agroalimentaires de la France. Cette performance sur le marché « haut de gamme » (illustrée par le fait que la France exporte 50% de vins de moins que l’Espagne -1er exportateur- en volume, mais exporte 3 fois plus que l’Espagne en valeur), ainsi que la bonne tenue des exportations de produits laitiers (exportations en hausse de 6%) et, dans une moindre mesure, de sucre (dans le contexte de la fin des quotas et de la libéralisation des quantités exportées), ne doit cependant pas masquer la difficulté pour les produits français sur le positionnement de la première et de la seconde transformation, comme en témoigne la balance commerciale négative en produits transformés avec les pays de l’Union européenne, l’aggravation du déficit commercial concernant les viandes ainsi que la baisse des exportations d’huiles.

Par ailleurs, la contraction importante des exportations françaises de céréales (diminution de moitié des volumes exportés sur le premier semestre 2017 par rapport au premier semestre 2016) jusqu’en août 2017, conséquence de la mauvaise récolte de l’été 2016 dans un contexte d’abondance de l’offre au niveau mondial, constitue le facteur central concernant la performance commerciale hexagonale en produits bruts. La diminution des exportations concerne surtout les pays tiers (principalement vers le Maroc (-70%, notre 10ème client en 2017), la Chine (-65%, 17ème client), l’Egypte (-60%, 16ème client), et les pays d’Afrique centrale (- 35% vers la Côte d’Ivoire, 12ème client, – 40% vers le Came- roun, -50% vers le Mali, -25%).

La croissance des importations fragilise l’ensemble des secteurs productifs

Plus que la croissance des exportations, c’est la croissance plus importante de nos importations qui a marqué l’année 2017, passant de 52,8 à 55,5 Md€ en un an. Toute une variété de secteur est concernée : les produits transformés à base de céréales, de cacao et les préparations alimentaires diverses (importations en hausse de 7% à 8,5 Md€), les viandes et produits de l’abattage (+6% à 5,5 Md€), les fruits (+ de 5% à 4,4 Md€) ainsi que les produits transformés à base de fruits et légumes (+4% à 5 Md€).

Par ailleurs, c’est le secteur des produits laitiers qui subit la plus forte hausse des importations, avec une augmentation de 25% sur un an pour atteindre 3,9 Md€, en raison de la conjoncture exceptionnelle ayant conduit à l’augmentation du prix du beurre, dont la France est un importateur structurel : la hausse de 4% des importations en volume se traduisant ainsi par une hausse de 53 % en valeur).

Le tissu des entreprises agroalimentaires se caractérise de façon générale par une équivalence entre le nombre d’entreprises agroalimentaires (18 365 en 2015) et le nombre d’entreprises de commerce de gros agroalimentaire (22 855).

Dans un paysage largement dominé par les entreprises de moins de 10 salariés en équivalent temps plein, 28% des entreprises du secteur ont une activité à l’export en 2015, et plus précisément: 22% des entreprises de moins de 10 salariés, avec un chiffre d’affaires réalisé à l’export qui représente 16% du chiffre d’affaires total de cette catégorie. 56% des entreprises de 10 à 249 salariés, avec un chiffre d’affaires à l’export qui représente 20% du chiffre d’affaires total. 90% des entreprises de plus de 250 salariés exportent, mais leur part du chiffre d’affaires à l’export reste du même ordre que pour les autres catégories (18%).

(Sources : Ministère de l’Agriculture et de l’Alimentation )