Les enjeux des acteurs de la filière alimentaire liés aux nouvelles tendances de consommation

Dans le cadre du Contrat de la filière alimentaire le ministère de l’Agriculture et ses partenaires (ANIA, CGAD, CGI, Coop de France, FCD et FranceAgriMer) ont souhaité une étude visant à mieux comprendre et anticiper l’évolution des pratiques alimentaires des consommateurs français. L’étude réalisée a permis d’identifier 16 tendances, elle se présente comme un outil d’aide à la décision …

Dans le cadre du Contrat de la filière alimentaire le ministère de l’Agriculture et ses partenaires (ANIA, CGAD, CGI, Coop de France, FCD et FranceAgriMer) ont souhaité une étude visant à mieux comprendre et anticiper l’évolution des pratiques alimentaires des consommateurs français. L’étude réalisée a permis d’identifier 16 tendances, elle se présente comme un outil d’aide à la décision et propose un cadre de réflexion aux différents acteurs de la filière alimentaire, notamment les petites entreprises (TPE/PME). Elle est destinée à les aider à adapter leurs visions stratégiques. Les changements sociétaux sont de plus en plus rapides et les comportements des consommateurs évoluent pour plusieurs raisons : urbanisation, individualisation, accélération des rythmes de vie, développement de nouveaux rapports à la nature, plus grande volatilité des préférences, digitalisation. Il est difficile pour les entreprises de l’agroalimentaire de les repérer mais aussi d’y répondre. La veille et une analyse nécessitent du temps et un investissement ; or les petites entreprises n’ont que peu de moyens à y allouer.

Cibler les besoins des entreprises

Afin de mieux connaître les pratiques et les besoins des entreprises de l’industrie agroalimentaire, la démarche a été de conduire une quarantaine d’entretiens avec des dirigeants d’entreprises et en parallèle de mener une enquête en ligne. Cela a permis de récupérer 463 retours d’entreprises. Des éléments complémentaires ont aussi été fournis par les représentants nationaux des secteurs d’activité (membres du partenariat) et les centres de ressources à disposition des entreprises (pôles de compétitivité, pôles d’innovation). L’analyse de tendances s’est appuyée sur cinq catégories de facteurs de changement : démographie et modes de vie, économie, culture et valeurs, technologie, réglementation et normes.

Les 16 thématiques identifiées montrent des tendances qui peuvent paraître antagonistes. Elles révèlent une diversité de profils de consommateurs auxquelles les entreprises doivent répondre par une adaptation de leur offre.

Le succès des drives et le potentiel des ventes alimentaires par internet d’ici 2025

Le commerce alimentaire en ligne, malgré un score encore faible, ne cesse de progresser : il représentait 4,3% des achats alimentaires de produits de grande consommation et frais libre-service en 2014 et pourrait atteindre 10% d’ici 10 ans. La vitesse de développement de ce circuit, notamment via le e-commerce, lui confère progressivement une place significative dans le paysage commercial national. La vente à distance avec livraison séduit notamment des catégories de population pour lesquelles le fardeau des courses est particulièrement lourd en raison d’une activité professionnelle surchargée ou de difficultés de déplacement.

Les achats en ligne permettent aux consommateurs d’optimiser leur temps libre. Si on se projette à 2025, leur développement devrait donc augmenter par effet de génération. Grâce au numérique, le consommateur est potentiellement mieux informé et plus exigeant. La période entre l’envie et l’acte d’achat se réduit considé-rablement, c’est l’ère du click&buy, avec de nouvelles attentes de services. Pour s’exonérer partiellement ou totalement de l’achat sur place, plusieurs solutions sont utilisées par les consommateurs. Le click&collect consiste à commander sur internet son panier de courses, pour aller le chercher plus tard soit en magasin, soit dans les points de retrait spécifiques. La forme la plus représentée du click&collect, et spécifique à la France, est le click&drive. Toutefois, alors que l’utilisation des formules ‘drive’ commence à afficher une certaine maturité, le click&collect continue à se développer sous différentes formes.

Le premier drive français a ouvert en 2000, mais le déploiement réel des drives date de 2007-2008, au moment où le haut débit arrive dans les foyers. Cette tendance s’est peu à peu diffusée chez l’ensemble des consommateurs, mais avec une prédominance chez les jeunes actifs avec enfants.

Au moment où l’essor des pratiques liées au drive semble ralentir et que ce segment arrive à matu- rité, le développement des usages liés au commerce alimentaire digital pourrait prendre d’autres formes à horizon 2025. Celles-ci dépendront également de l’offre proposée par les distributeurs : essaimage de nouveaux points et lieu de collecte de ces achats, (re) développement de la livraison à domicile en centre urbain, mais aussi en milieu rural face à la disparition de commerces alimentaires.

Au-delà du commerce, dans lequel le digital a déjà commencé à s’ancrer, des perspectives se dessinent quant à son intégration dans l’alimentation quotidienne. L’alimentation connectée pourrait répondre à de fortes attentes des consommateurs en leur permet- tant, à titre d’exemple, d’améliorer le stockage des produits et de lutter contre le gaspillage alimentaire et les déchets (emballages connectés, informations sur la durée de vie, etc.). Enfin, les réseaux sociaux et les sites prescripteurs ont une influence grandissante dans les choix de consommation. Alors que dans le domaine de la restauration, de puissants sites prescripteurs se sont imposés, le même phénomène pourrait se développer pour l’alimentaire.

Face à ces nouveaux enjeux, les acteurs de la chaîne alimentaire doivent repenser les stratégies marketing pour les produits sensibles aux achats d’impulsion et pour le lancement des nouveaux produits, avec des délais de mises en marchés accélérés. Ils doivent appréhender des politiques spécifiques au digital, comme la e-réputation, avec des coûts de développement parfois importants et des outils puissants réservés aux plus grands opérateurs (valorisation du big data et marketing ciblé). Les marques utilisent les réseaux sociaux pour renforcer la fidélisation et la communication individuelle et personnalisée auprès des consommateurs. L’exploitation des données individuelles par différents groupes d’acteurs pour analyser les comportements des consommateurs sera de plus en plus confrontée à une tendance inverse, celle des consommateurs exigeant de plus en plus la sécurisation de leurs données personnelles.

Un consommateur stratège

Le consommateur porte une très grande attention à son budget alimentaire, et avec le développement de l’offre et la concurrence des distributeurs, il est incité à comparer les produits et les services qui lui sont proposés. Il développe des stratégies pour bénéficier de certains avantages et services, d’un large choix, de produits de qualité, ou encore pour gagner du temps.

Le consommateur se sent également concerné par les conditions de production (impact environnemental, risques industriels…), et les conditions de travail des salariés. Cette tendance devrait se renforcer au cours des prochaines années dans un contexte de forte implication en faveur d’une consommation responsable et engagée. En effet, les consommateurs veulent disposer d’une information complète sur les implications de leur alimentation, en termes de santé notamment.

Le renforcement de l’utilisation des réseaux sociaux, la médiatisation des scandales et crises alimentaires et le développement de l’alimentation santé/bien-être sont autant de facteurs qui portent cette tendance.

Le consommateur stratège adopte les comportements suivants :

il tente d’obtenir à la fois des prix bas, de la qualité et du service. Pour y répondre, le modèle du hard-discount se réinvente. Lidl opère depuis 2012 une montée en gamme : nouveau positionnement, investissements pour rénover et moderniser ses points de vente, campagne de communication, etc.

Le consommateur recherche également la praticité et le gain de temps en matière d’alimentation. Le temps consacré au déjeuner a ainsi considérablement diminué sur les vingt dernières années. Cette tendance devrait se poursuivre en 2025 en raison du développement d’un mode de vie urbain qui implique des temps de déplacement importants, et la nécessité d’articuler temps de travail et temps de loisirs ; Ce dernier n’hésite plus à chercher et publier des avis sur internet concernant les enseignes et les produits. Le consommateur cherche à avoir accès aux bons plans et ses attentes sont plus fortes vis à vis des réseaux de distributeurs, des industriels et des producteurs.

Enfin, on constate que la valeur plaisir est de nouveau au cœur des attentes des consommateurs, alors qu’elle était moins importante que la valeur santé au cours des années 2000-2010. Le plaisir ne se trouve plus uniquement dans le produit en lui-même, mais dans l’acte d’achat : le consommateur va choisir de se faire plaisir en utilisant des services complémentaires, comme la livraison à domicile, qui vont lui apporter un certain confort.

La recherche d’un produit bon et sain, et le meilleur rapport qualité-prix aura pour conséquence, de manière peut-être paradoxale, le développement de produits haut de gamme, une accélération de la premiumisation des marques de distributeurs, nécessitant de nouvelles stratégies de différenciation et de codéveloppement, et un affaiblissement important de la vente d’aliments peu qualitatifs.

Tendance à l’individualisation

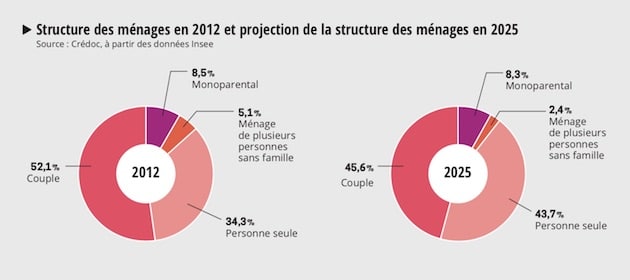

L’évolution des structures familiales impacte les comportements alimentaires. La part de personnes vivant seules est passée de 27% à 34% de l’ensemble des ménages entre 1990 et 2012, et devrait passer à 44% des ménages à l’horizon 2025. Cette augmentation relève du fait du vieillissement de la population, du célibat et des divorces plus répandus. Les attentes des personnes vivant seules sont différentes en termes de produit ou de quantité.

Ces attentes se retrouvent aussi au sein des familles, les modes et rythmes de vie impliquent que chacun des membres puisse adapter ses repas. Les repas pris en commun sont plus rares, et la composition d’un repas n’est pas forcément la même pour une famille.

L’apparition de formats individualisés, portions et emballages permet de choisir un produit préféré. Cette individualisation répond aussi à un besoin de mobilité accru, les horaires et les lieux des prises de repas favorisent l’augmentation du nombre de produits de formats individuels.

Les profils des consommateurs les plus concernés, sont essentiellement urbains, ont moins de 60 ans (actifs, jeunes et familles) et ont un niveau d’éducation élevé. La montée de l’individualisme se traduit aussi par la volonté de chacun de s’affirmer au travers de sa consommation, la tendance à s’identifier à des produits, et à choisir ses aliments.

La restauration permet d’offrir au consommateur le choix des ingrédients ou des accompagnements. La technologie permet aussi aux industriels de répondre à une attente de personnalisation en termes de marketing produit, avec la possibilité de personnaliser l’étiquette par exemple. L’utilisation du digital favorise l’amélioration de la connaissance des entreprises sur les goûts et les habitudes des consommateurs.

Toute la chaîne est impactée par la montée de l’individualisation. L’attente de produits individualisés par le consommateur a des impacts sur la communication et le marketing et l’emballage ;

la restauration et les formules/formats plats qu’elle propose ;

l’artisanat qui a élargi son offre en proposant des formats individuels ;

les circuits de distribution qui ont multiplié le nombre de leurs références avec des gammes plus adaptées ; la logistique et les grossistes avec une augmentation de la manutention et aussi des volumes liée à la réduction des formats ;

la transformation qui adapte sa gamme avec des portions plus petites et qui doit aussi prendre en compte l’impact néfaste sur l’environnement de la multiplication des emballages ;

la production agricole qui modifie ses pratiques en sélectionnant des espèces végétales plus petites et pour répondre à de nouveaux standards imposés par les industriels.

L’impact général lié à cette tendance à l’individualisation et aux petits formats porte sur l’augmentation des emballages des portions et de leur coût. Leur composition fait l’objet de travaux de recherche afin de diminuer leur effet néfaste sur l’environnement (remplacement des matières par des produits biosourcés, emballages compostables). Des instituts techniques agro-industriels contribuent à ces travaux.

De nouvelles tendances liées à la mondialisation

Les Français sont attachés à leur patrimoine gastronomique mais ne ratent pas une occasion de profiter du meilleur des autres cultures culinaires. Les moteurs de la tendance sont liés à : la démographie, l’immigration apportant ses traditions culinaires et favorisant le brassage des popu- lations et des cultures ;

aux valeurs culturelles, à la découverte de nouvelles

cultures, au tourisme gastronomique, qui attirent

aussi les jeunes générations ;

aux modes de vie par l’augmentation des échanges

dans un monde globalisé.

Les consommateurs sont également préoccupés par l’impact social de leur consommation, d’autant plus que les produits et matières premières proviennent de l’autre bout de la planète.

Aussi, la recherche de nouveaux goûts et la croissance des échanges mondiaux en matière alimentaire ne s’opèrent-elles pas sans le désir de produits respectueux de ceux qui les ont élaborés, en accord avec les valeurs éthiques auxquelles les consommateurs sont attachés.

Les jeunes générations habituées à voyager aiment retrouver cette mixité culturelle dans leur alimentation.

Des concepts de restauration porteurs et innovants, plébiscités par les citadins, bénéficient aussi de ce phénomène de mondialisation.

La cuisine asiatique est prédominante depuis plusieurs décennies, suivie par la cuisine mexicaine et enfin par la cuisine méditerranéenne.

Sur ce marché, cela représente +5 % en 2013 de produits exotiques en grandes surfaces, représentant 330 millions d’euros.

Les restaurants traditionnels ont été un des moteurs de cette ouverture en introduisant des produits étrangers dans leur cuisine.

Les consommateurs cherchent à allier plaisirs alimentaires et gain de temps dans la préparation, aussi les kits culinaires pour cuisiner chez soi sont très prisés.

Outre les nouveaux produits, ce sont aussi de nouveaux concepts de restauration commerciale qui ont été importés sur le territoire comme le food truck. Selon l’association «Street Food en Mouvement», il existerait près de 500 food trucks (chiffres datant de 2015) dans l’hexagone, dont une grande part dans la capitale.

D’autres impacts apparaissent aussi sur la communication et le marketing avec le développement de packaging reprenant les codes des différentes cuisines du monde ou proposant des éditions limitées permettant de tester de nouveaux concepts. On assiste au développement de labels qui prennent en compte les préoccupations des consommateurs sur les aspects éthiques des modes de production. Concernant l’artisanat les opportunités résident dans l’innovation avec la possibilité de créer de nouvelles gammes avec de nouveaux ingrédients et aussi la recherche de nouveaux terroirs/territoires. Pour les canaux de distribution, les ventes en ligne permettent aux distributeurs, artisans et industriels d’envoyer directement des produits. Les circuits traditionnels de distribution et de grossistes portent une attention plus accrue sur les conditions de production. Le secteur de la production agricole peut produire certains nouveaux produits en tenant compte des conditions pédoclimatiques, en sélectionnant l’espèce ou la race la plus appropriée et l’opportunité d’une diversification.

L’engouement pour une ouverture vers d’autres cultures culinaires peut être considéré comme un phénomène de mode, toutefois cette tendance permet aux consommateurs d’avoir une veille éthique sur les conditions de productions des produits étrangers.

Malgré un coût des produits pour le consommateur dans le secteur du commerce équitable, celui-ci devrait continuer à se développer, (+ 72% de croissance du commerce équitable en France entre 2012 et 2015). En France, le secteur du commerce équitable est resté dynamique face à la crise. En 2015 le commerce équitable a généré un chiffre d’affaires de plus de 660 millions d’euros (contre 94 millions d’euros en 2004), ce qui représente cependant moins de 0,5% du chiffre d’affaire lié aux dépenses alimentaires en GMS.