e-commerce : Quels risques sanitaires pour les denrées animales?

À la demande du ministère de l’Agriculture et de l’Alimentation, une étude a été réalisée afin d’analyser les caractéristiques et le fonctionnement de la vente en ligne de DAOA (denrées animales ou d’origine animale) et d’en évaluer qualitativement les risques sanitaires spécifiques. Sur un marché du e-commerce en plein essor, les DAOA occupent une place particulière du fait de …

À la demande du ministère de l’Agriculture et de l’Alimentation, une étude a été réalisée afin d’analyser les caractéristiques et le fonctionnement de la vente en ligne de DAOA (denrées animales ou d’origine animale) et d’en évaluer qualitativement les risques sanitaires spécifiques.

Sur un marché du e-commerce en plein essor, les DAOA occupent une place particulière du fait de leur sensibilité sanitaire. Olivia Meiffren, Claire-Marie Luitaud, de Blezat Consulting et Vincent Legendre d’Abcis, signent sur le sujet l’Analyse n° 134 du Centre d’études et de prospective du Ministère de l’Agriculture et de l’Alimentation.

Selon leur constat, «le secteur très diversifié en termes d’acteurs et de flux avec des risques semble en revanche assez limités, d’abord parce que les flux physiques passent le plus souvent par des opérateurs déjà bien identifiés, ensuite car la sanction des consommateurs agit comme un garde-fou sur un marché en pleine structuration. Diverses recommandations sont néanmoins proposées : meilleure prise en compte des spécificités du e-commerce, clarification de la réglementation, harmonisation des pratiques logistiques».

400 start-up créées en France dans la FoodTech en 2017

Depuis quelques années, l’économie et les entreprises se transforment en profondeur avec l’apparition de « géants du Web » et le foisonnement des innovations.

Le secteur alimentaire n’est par épargné par ces changements.

À titre d’exemple, de 2013 à 2017, l’étude révèle que 400 start-up ont été créées en France dans la FoodTech, avec des levées de fonds atteignant 317 millions d’euros : elles couvrent toute la chaîne, de l’agriculture de précision au Delivery&Retail.

Le commerce et l’achat de produits alimentaires sont directement concernés par ces évolutions constatent les auteurs de l’analyse. Ces derniers indiquent que «Les parts de marché du commerce de denrées alimentaires en ligne restent encore modestes, mais les évolutions récentes augurent d’un développement de ces flux dans les années à venir. En particulier, alors que la « révolution digitale » des circuits alimentaires s’est longtemps traduite, en France, par le développement du drive porté par la grande distribution, la livraison de produits alimentaires vendus par Internet prend de l’ampleur depuis quelques années, notamment du fait de la multiplication des acteurs proposant ce type de services. Les modalités d’offre se diversifient : marketplaces, drives fermiers ou piétons, abonnements à des paniers de produits, etc. Ces évolutions vont de pair avec l’affirmation de plusieurs tendances du côté des mangeurs : recherche d’une alimentation pratique et flexible, s’adaptant aux modes de vie, besoin accru d’informations et de « transparence » ».

Cependant, ces nouveaux modes de commercialisation avec remise directe au consommateur, dont les modèles se font et se défont encore aujourd’hui, sont encore mal connus et soulèvent de nombreuses questions, en particulier chez les organismes publics intervenant dans le champ de l’alimentation : quelle part la vente en ligne représente-t-elle ? Quel niveau de connaissance les services de l’État en ont-ils ? Quelles sont leurs pratiques et comment la qualité des produits est-elle assurée ? Quelle place chaque type de livraison a-t-il ? Par ailleurs, hormis pour le modèle de la grande distribution, dont l’organisation est bien connue, le peu d’éléments consolidés disponibles amène à se demander si cette multitude de circuits de vente en ligne de produits périssables induit un risque sanitaire supplémentaire, s’interrogent les auteurs du rapport.

Parmi les opérateurs pratiquant la vente en ligne, les drives de la grande distribution représentent plus de 80% du chiffre d’affaires des achats, mais leur circuit logistique est très proche de celui, classique, des GMS. Aussi l’étude s’est-elle centrée sur les autres circuits de vente de DAOA à destination des particuliers.

Cette note détaille tout d’abord l’évolution des ventes par Internet du e-commerce alimentaire et de DAOA. Elle s’intéresse ensuite aux principales caractéristiques des vendeurs en ligne et à leurs pratiques. Elle présente enfin une analyse qualitative des risques sanitaires potentiels.

Le développement de la vente en ligne très variable selon la nature des produits

Peu d’acteurs, qu’ils soient spécialistes du e-commerce ou du commerce alimentaire, suivent les données de ventes du e-commerce alimentaire.

«Celles-ci sont généralement imprécises et peu représentatives, du fait de volumes encore faibles et d’éventuelles confusions entre les différents circuits », précise l’analyse.

La vente en ligne de produits et de services est de plus en plus conséquente en France, avec un chiffre d’affaires total de 82 milliards d’euros en 2017, projeté à 90 milliards d’euros pour 2018. Cette progression s’accompagne d’une multiplication des sites marchands et de l’affirmation de nouveaux acteurs dans l’univers du commerce et de la distribution (marketplaces par exemple).

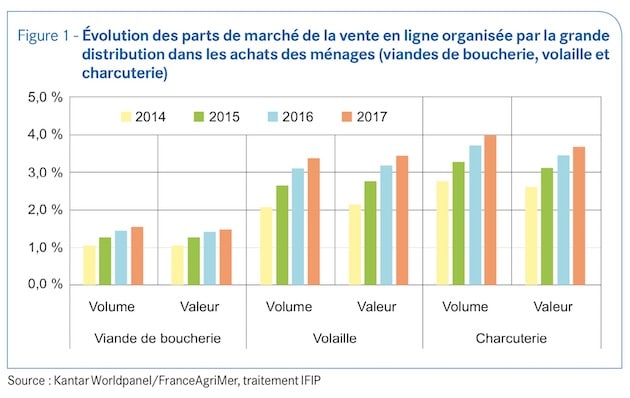

Les dépenses en ligne de produits de grande consommation (PGC) sont estimées à 7,5 milliards d’euros en 2017, soit environ 8,3% des dépenses de PGC tous circuits confondus. L’équivalent de 4,9 milliards d’euros sont retirés en drive et 2,6 milliards livrés au domicile. Au sein des PGC, les ventes en ligne de produits carnés, laitiers et de la mer approcheraient 1,3 milliard d’euros (soit 3 à 3,5% du total des ventes de ces produits, tous circuits confondus), avec toutefois des disparités. Pour les produits carnés, la part des circuits de vente en ligne généralistes a progressé ces dernières années.

En 2017, la viande de boucherie achetée via ce circuit totalise 1,5% du marché en valeur et en volume. La charcuterie et la volaille, mieux ancrées dans les assortiments proposés, représentent entre 3,5 et 4% du marché. Cette croissance est d’autant plus marquante qu’elle s’inscrit dans une tendance au recul de la consommation des principaux produits carnés.

Pour les poissons et produits de la mer, les ventes en ligne des circuits généralistes restent beaucoup plus modestes et les produits de la mer en conserve sont plus présents que les produits frais.

La vente en ligne des produits laitiers est également en plein essor, pour les principales catégories, et le taux de pénétration est comparable à celui de la charcuterie. En 2017, environ 20% des ménages français ont acheté sur Internet du fromage ou des produits ultra-frais.

Le développement de la vente en ligne est très variable selon la nature des produits. Le frais se distingue par ses contraintes logistiques spécifiques (chaîne du froid, périssabilité et fragilité des produits). Le e-commerce alimentaire est donc confronté à des coûts logistiques élevés par rapport à la faible valeur des commandes, et ce d’autant plus pour des produits nécessitant des conditions de transport spécifiques.

Néanmoins, de nombreux acteurs se positionnent aujourd’hui sur ce marché, et la recherche d’un modèle pérenne pousse les opérateurs à dépasser les catégories classiques des commerces physiques ou digitaux, pour aller vers un modèle «phygital» (digitalisation des points de vente physique, par exemple pour fournir aux consommateurs de nouveaux services similaires à ceux disponibles en ligne).

La vente en ligne concerne aussi bien des produits à longue conservation que des produits frais et très périssables

L’étude, commandée par le ministère de l’Agriculture et de l’Alimentation, réalisée par Blezat Consulting et ABCIS, s’est plus particulièrement intéressée aux denrées alimentaires animales ou d’origine animale (DAOA), du fait de leur sensibilité sanitaire notable, avec pour objectifs de dresser un état des lieux de leur vente en ligne et d’identifier qualitativement les éventuels risques sanitaires. Quelques résultats apparaissent : parmi ceux-ci, Amazon et Cdiscount se distinguent très largement. Le top 10 est constitué de sites de la grande distribution, de marketplaces généralistes et de services de livraison pour le secteur de la restauration.

Enfin, l’analyse de l’échantillon montre que la vente en ligne concerne aussi bien des produits à longue conservation que des produits frais et très périssables (poisson, viande fraîche, etc.), voire surgelés, alors que la livraison de ces derniers pourrait représenter un frein pour l’e-commerce.

Qu’il s’agisse de sites en propre ou de marketplaces, le consommateur peut remplir un panier virtuel à partir des produits présentés en ligne. La quasi-totalité des sites identifiés proposent un service de livraison, et environ un tiers la livraison en points relais. Dans la plupart des cas, l’expédition peut être réalisée sur l’ensemble du territoire métropolitain. Un cinquième des sites propose la livraison à l’international et un autre cinquième ne livre, à l’inverse, que sur une zone plus restreinte (de la région au quartier selon les cas).

Les modalités de livraison sont variables. Néanmoins, les services « classiques » non dédiés au froid sont les plus répandus et, dans des proportions équivalentes (un cinquième de l’échantillon), des services de transport réfrigéré et des systèmes intégrés par les vendeurs sont proposés.

Environ la moitié des sites concernés (59% pour les produits carnés, 50% pour le poisson) propose l’envoi par colis autonome et colis standard.

Quel statut réglementaire du vendeur de DAOA ?

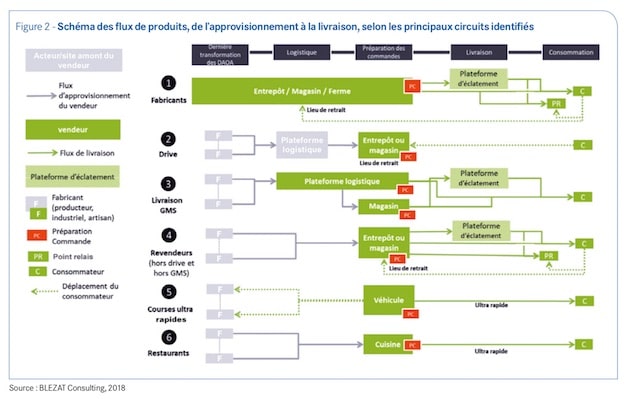

L’analyse de l’échantillon montre la diversité des modèles de vente en ligne, tant en matière de produits que de services. Six modes d’organisation des grandes phases de la chaîne opérationnelle, depuis la dernière étape de transformation des DAOA jusqu’à leurs livraison et consommation, peuvent ainsi être distingués, en fonction de la nature du vendeur.

Une première analyse qualitative, qui reste à approfondir, permet d’identifier plusieurs risques potentiels notamment les risques sanitaires élevés (la rupture de la chaîne du froid, en cas de livraison de produits très périssables par colis isothermes, représente le risque le plus élevé en termes sanitaires, surtout si ce mode de livraison venait à être généralisé par des acteurs majeurs du secteur) ; les risques sanitaires modérés : ces risques modérés (au regard notamment du point précédent) sont principalement liés à la fixation du délai de consommation des produits périssables, et à l’information donnée, ou non, à ce propos. Pour les denrées pré-emballées, la description générique du produit, sur le site Internet, ne permet pas d’afficher la date limite de consommation (DLC) exacte de l’unité qui sera commandée ; le vendeur s’engage donc sur un délai de consommation restant ne précisant pas s’il commence à compter de la préparation de la commande dans son entrepôt ou de la livraison au consommateur.

Pour les denrées non pré-emballées vendues en ligne, la découpe ne se fait pas sous le contrôle du consommateur, qui ne peut donc pas en apprécier directement les qualités.

Enfin, les spécificités des nouvelles modalités logistiques liées au e-commerce pourraient ne pas être toujours intégrées dans le mode de calcul de la DLC. Par ailleurs, dans le cas d’opérateurs non historiques du secteur alimentaire, le risque de mauvaises conditions d’hygiène ou de conditionnement, lors de la préparation des produits, peut également se présenter. Il est toutefois limité par le recours à la sous-traitance à des prestataires disposant d’un agrément sanitaire.

Et enfin, les risques sanitaires faibles avec la rupture de la chaîne du froid pour les livraisons en froid dirigé pourrait représenter un risque dans le cas de produits très périssables ; même s’il pourrait concerner un public relativement large, sa probabilité d’occurrence paraît limitée.

De même, la mise à jour incomplète des données en ligne, relatives aux produits vendus, peut représenter un danger sanitaire, en particulier pour les allergènes. La gravité potentielle peut être forte pour les personnes allergiques touchées, mais il est difficile d’en estimer l’occurrence.

Enfin, des aspects plus réglementaires sont abordés. La sécurité sanitaire des aliments fait l’objet d’une réglementation définissant des obligations générales, communes à tous les acteurs, et d’autres plus spécifiques, en fonction des types de denrées et des caractéristiques des acteurs (ex. positionnement dans la chaîne alimentaire (BtoB ou BtoC), taille, etc.).

Si une partie des opérateurs de la vente en ligne peuvent être qualifiés de « commerces de détail », d’autres ont une activité proche du négoce, mettant en relation le fabricant de la denrée avec le consommateur final, sans jamais en disposer physiquement. Ces derniers, non directement visés par la réglementation sanitaire, doivent toutefois veiller à ce que les circuits logistiques qu’ils organisent la respectent.

À partir de là, deux questions restent ouvertes. En premier lieu celle du statut réglementaire du vendeur de DAOA, en cas d’utilisation de points relais : si la relation liant le vendeur et le point relais venait à être considérée comme du commerce «BtoB » qui désigne les échanges entre opérateurs ou Business to Consumer (BtoC) qui désigne la vente de denrées au consommateur final.

Par exemple, pour les activités qui nous intéressent ici, les opérateurs doivent soit faire une déclaration de leur activité en direction départementale chargée de la protection des populations, soit demander un agrément.

Les risques pourraient s’accroître demain avec l’augmentation des flux de commerce numérique

Le statut réglementaire d’un certain nombre d’opérateurs pourrait ainsi être remis en cause, obligeant le vendeur à obtenir un agrément sanitaire. Ensuite, alors que les opérateurs « historiques » sont généralement déjà déclarés en préfecture, les opérateurs « nouveaux entrants », amenés à manipuler des denrées nues (découpe, conditionnement, transformation) ou emballées (transport, entreposage), peuvent méconnaître ces obligations.

«L’étude montre que le risque sanitaire «spécifique» lié à cette activité est actuellement limité. Le petit nombre d’entretiens réalisés ne doit toutefois pas amener à formuler des conclusions définitives. Les volumes de produits frais vendus par Internet sont encore très réduits et le taux d’exposition du consommateur est donc faible, mais les risques pourraient s’accroître demain avec l’augmentation des flux de commerce numérique. Par ailleurs, les entretiens avec des professionnels de la vente en ligne de produits animaux ont montré leur volonté de se donner les moyens de garantir des produits sûrs, le marché étant fortement exposé aux avis des consommateurs et à la concurrence» expliquent les auteurs de l’analyse.

Sur la base des risques identifiés et des attentes exprimées par les opérateurs, trois axes de recommandations sont proposés aux acteurs publics et en particulier au ministère de l’Agriculture et de l’Alimentation : mieux suivre et anticiper les évolutions de ce secteur (acteurs et flux) et clarifier les règles qui s’y appliquent ; réduire les risques aux étapes les plus critiques (identification par les services de contrôle de l’ensemble des opérateurs de la commercialisation des DAOA, amélioration de l’encadrement du transport en froid autoporté) ; mieux communiquer pour sensibiliser les professionnels et les consommateurs aux spécificités du e-commerce de ces produits.

(Source : Analyse n°134 –Centre d’études et de prospective / Ministère de l’Agriculture et de l’Alimentation)